时间: 2023-09-03 22:22:14 | 作者: 建筑桥梁照明

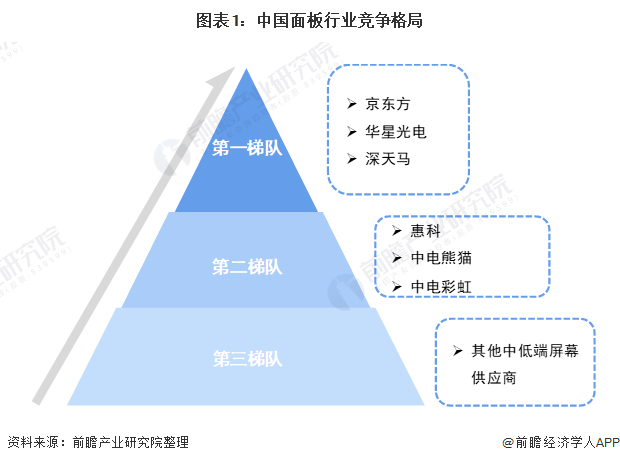

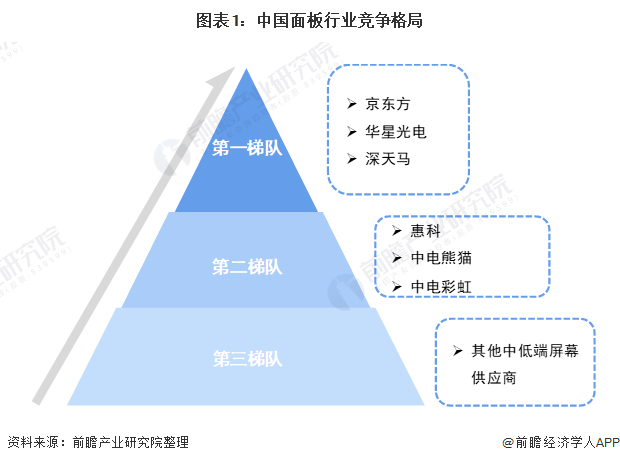

我国的面板市场较为集中,市场之间的竞争较为激烈。目前,我国液晶面板市场的主要参与者有京东方、华星光电、惠科、中电熊猫等企业,位于竞争第一梯队的有京东方、华星光电与天马,二者在高端面板与大尺寸面板上处于技术顶尖。第二梯队有惠科、中电熊猫、中电彩虹等企业,主要生产中低端LCD面板;其他中低端屏幕供应商处于竞争第三梯队。

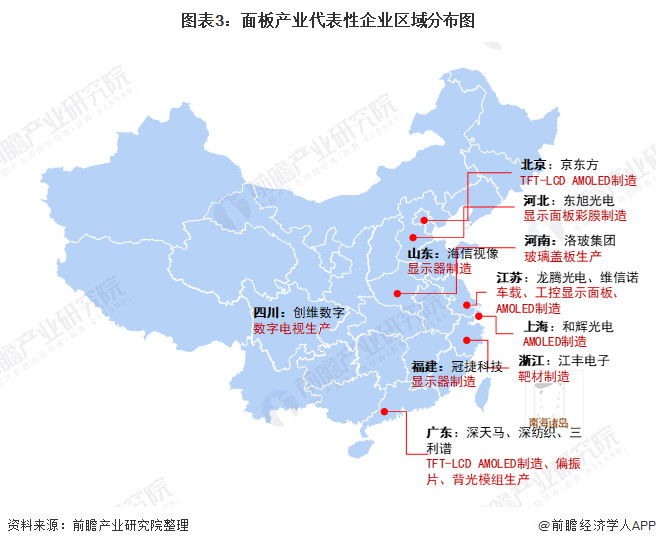

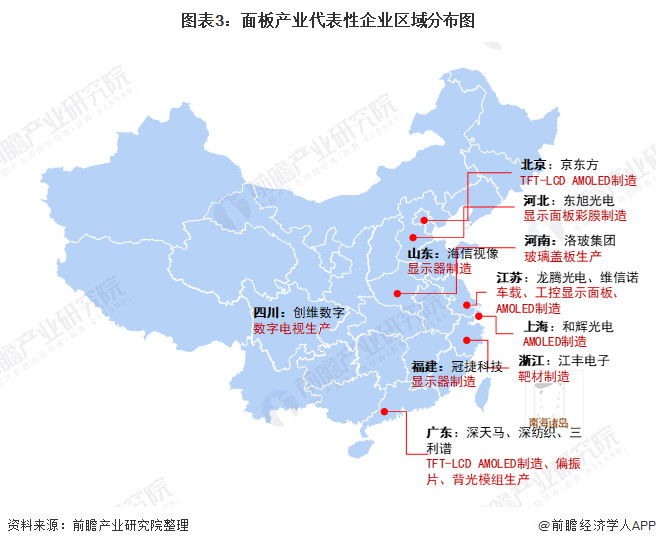

从我国面板产业链企业区域分布来看,面板产业企业主要分布在沿海省份。大致上可以分为三个产业区:以河北、北京为代表的华北产业区;以浙江、江苏、上海、山东为代表的华东产业区;以广东省、福建省为首的华南产业区;以四川为代表的西南产业区。

从代表性企业分布情况去看,以北京为总部的京东方科技集团股份有限公司;以江苏为总部的昆山龙腾光电股份有限公司、维信诺科技有限公司;以广东为中心的天马微电子集团、以福建为总部的华映科技集团股份有限公司知名度较高。

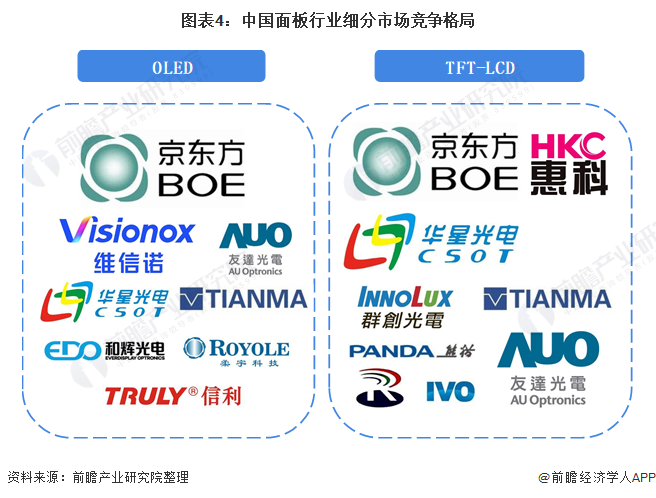

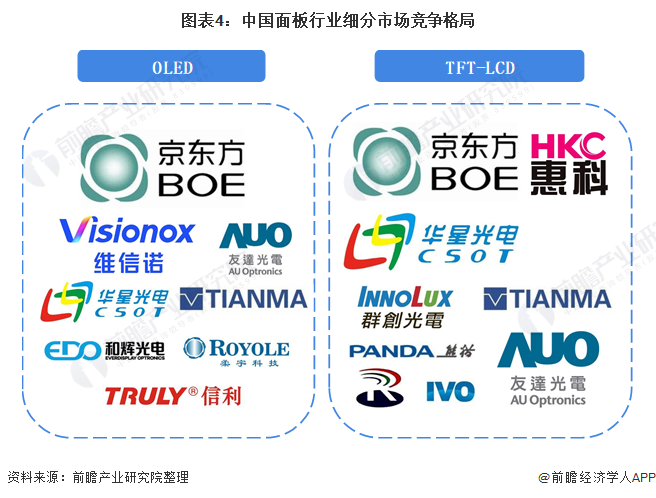

从OLED与TFT-LCD两种细分市场来看,OLED市场的核心参与者主要有京东方、维信诺、华星光电、深天马、和辉光电、友达、信利、柔宇等厂商。其中京东方、维信诺、华星光电由于资金实力丰沛雄厚在中国OLED市场较为突出。TFT-LCD市场有京东方、惠科、华星光电、群创、友达、天马中电熊猫、中电彩虹、龙腾光电等企业。其中京东方、华星光电、群创、友达因具备产能优势而领衔中国TFT-LCD市场。

近年来,随着以京东方和华星光电为首的中国大陆面板厂商增加TFT-LCD产能,同时加快进军高世代生产线,带动了中国大陆TFT-LCD产能的持续增长。根据CCID数据,2020年,中国大陆约占全球TFT-LCD产能的50%,其次是中国台湾,占比约为25%;韩国占比约为20%。

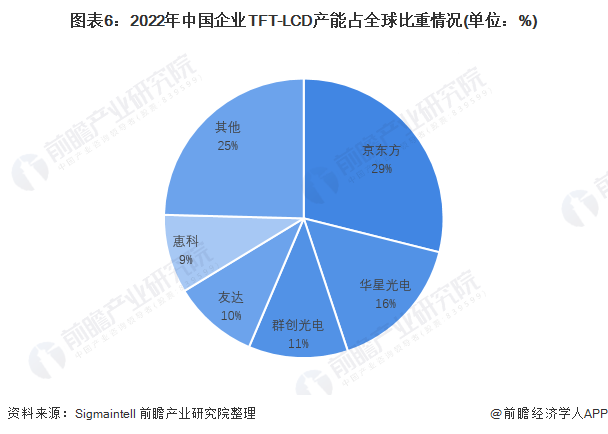

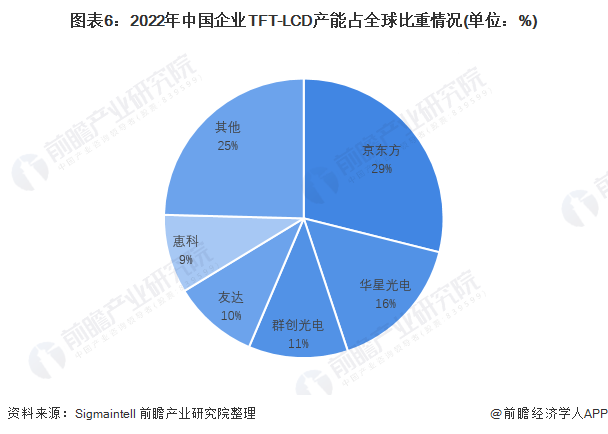

根据Sigmaintell预测,2022年,全球G5以上TFT-LCD产能Top5企业均为中国企业。其中京东方凭借着价格上的优势和资金优势快速在中国市场迅速扩展,成为国内TFT-LCD市场占有率占比最高的厂商,全球市场占有率约为28.9%;其次是华星光电和群创,市场占有率均超过10%,占比分别为16%和11.5%;友达和惠科市场占有率分别为9.9%和9.1%。

在全球面板企业都在加速布局OLED时,中国大陆企业也希望借助新技术占据战略高地。经过多年的技术积累和创新,中国大陆京东方、维信诺、天马、华星光电等企业均已建立OLED产线。其中,京东方占据主导地位,京东于2017年底成功投产第一条6代OLED面板生产线条OLED面板生产线。仅仅两年多时间,京东方在中小尺寸OLED面板市场占有的市场占有率就从零增加至超过一成,在该市场成为韩国三星的直接竞争对手。

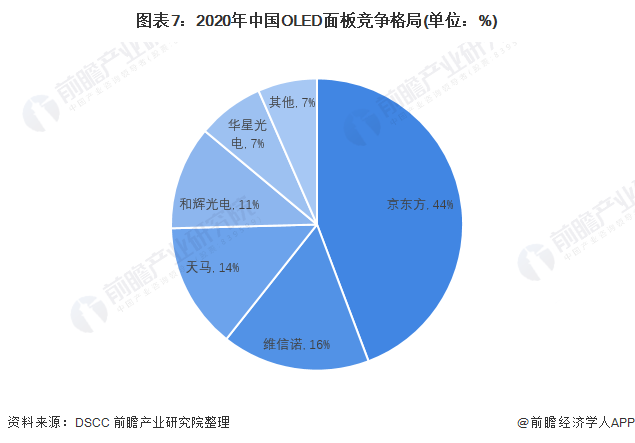

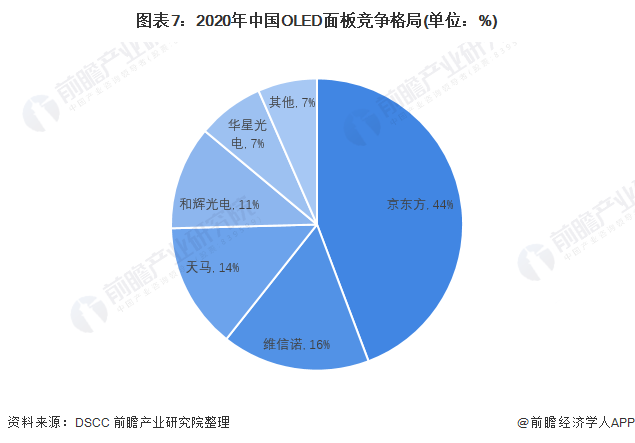

2020年,京东方是中国大陆OLED市场占有率最高的企业,占比约为44%;其次是维信诺和天马,站别约为16%和14%;华星光电和和辉光电占比约为11%和7%。

从各公司销售布局来看,除和辉光电经营事物的规模几乎仅在国内,多数厂商在境内、境外均有布局,产品营销售卖范围较广。

从企业业务竞争力来看,目前京东方、深天马在面板行业的竞争力较大,二者面板相关业务占比均超过98%。维信诺、华映科技等厂商面板业务营业收入紧随其后。和辉光电与龙腾光电面板产量较低,二者竞争力较弱。

从五力竞争模型角度分析,由于面板行业处于持续发展阶段,行业整体素质参差不齐,多数企业集中于中低端产品,现有公司竞争激烈;面板产业链上游原材料领域核心技术储备不足,依赖进口,对上游原材料供应商的议价能力较弱;液晶面板行业的下游主要是电视、电脑、手机、车载显示器、数码影像市场等行业,议价能力整体一般,但少数生产高端产品的企业议价能力相比来说较高;由于面板行业市场需求持续增长,有突出贡献的公司毛利率保持在较高水准,对新进入者吸引力较大,但进入成本、门槛较高,综合来看行业潜在进入者的威胁一般;从替代品威胁来看,miniLED显示技术被认为是一种综合LCD与OLED优点的接近理想效果的显示技术,是现在流行的液晶显示技术的替代者,替代品威胁较强。

根据以上分析,对各方面的竞争情况做量化,5代表最大,0代表最小,面板行业的竞争情况如下图所示。

以上数据来源于前瞻产业研究院《中国面板产业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对面板行业的发展背景、产销情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来面板行业发展轨迹及实践经验,对面板行业未来的发展前途做...

在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。如有IPO业务合作需求请直接联系前瞻产业研究院IPO团队,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2023:中国男装行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国养老产业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国叉车制造业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国智能电表行业竞争格局及市场占有率(附市场集中度、企业竞争力等)

【行业深度】洞察2023:中国铜合金行业竞争格局及市场占有率(附市场集中度等)

【行业深度】洞察2022:中国港口行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

时间: 2023-09-03 22:22:14 | 作者: 建筑桥梁照明

我国的面板市场较为集中,市场之间的竞争较为激烈。目前,我国液晶面板市场的主要参与者有京东方、华星光电、惠科、中电熊猫等企业,位于竞争第一梯队的有京东方、华星光电与天马,二者在高端面板与大尺寸面板上处于技术顶尖。第二梯队有惠科、中电熊猫、中电彩虹等企业,主要生产中低端LCD面板;其他中低端屏幕供应商处于竞争第三梯队。

从我国面板产业链企业区域分布来看,面板产业企业主要分布在沿海省份。大致上可以分为三个产业区:以河北、北京为代表的华北产业区;以浙江、江苏、上海、山东为代表的华东产业区;以广东省、福建省为首的华南产业区;以四川为代表的西南产业区。

从代表性企业分布情况去看,以北京为总部的京东方科技集团股份有限公司;以江苏为总部的昆山龙腾光电股份有限公司、维信诺科技有限公司;以广东为中心的天马微电子集团、以福建为总部的华映科技集团股份有限公司知名度较高。

从OLED与TFT-LCD两种细分市场来看,OLED市场的核心参与者主要有京东方、维信诺、华星光电、深天马、和辉光电、友达、信利、柔宇等厂商。其中京东方、维信诺、华星光电由于资金实力丰沛雄厚在中国OLED市场较为突出。TFT-LCD市场有京东方、惠科、华星光电、群创、友达、天马中电熊猫、中电彩虹、龙腾光电等企业。其中京东方、华星光电、群创、友达因具备产能优势而领衔中国TFT-LCD市场。

近年来,随着以京东方和华星光电为首的中国大陆面板厂商增加TFT-LCD产能,同时加快进军高世代生产线,带动了中国大陆TFT-LCD产能的持续增长。根据CCID数据,2020年,中国大陆约占全球TFT-LCD产能的50%,其次是中国台湾,占比约为25%;韩国占比约为20%。

根据Sigmaintell预测,2022年,全球G5以上TFT-LCD产能Top5企业均为中国企业。其中京东方凭借着价格上的优势和资金优势快速在中国市场迅速扩展,成为国内TFT-LCD市场占有率占比最高的厂商,全球市场占有率约为28.9%;其次是华星光电和群创,市场占有率均超过10%,占比分别为16%和11.5%;友达和惠科市场占有率分别为9.9%和9.1%。

在全球面板企业都在加速布局OLED时,中国大陆企业也希望借助新技术占据战略高地。经过多年的技术积累和创新,中国大陆京东方、维信诺、天马、华星光电等企业均已建立OLED产线。其中,京东方占据主导地位,京东于2017年底成功投产第一条6代OLED面板生产线条OLED面板生产线。仅仅两年多时间,京东方在中小尺寸OLED面板市场占有的市场占有率就从零增加至超过一成,在该市场成为韩国三星的直接竞争对手。

2020年,京东方是中国大陆OLED市场占有率最高的企业,占比约为44%;其次是维信诺和天马,站别约为16%和14%;华星光电和和辉光电占比约为11%和7%。

从各公司销售布局来看,除和辉光电经营事物的规模几乎仅在国内,多数厂商在境内、境外均有布局,产品营销售卖范围较广。

从企业业务竞争力来看,目前京东方、深天马在面板行业的竞争力较大,二者面板相关业务占比均超过98%。维信诺、华映科技等厂商面板业务营业收入紧随其后。和辉光电与龙腾光电面板产量较低,二者竞争力较弱。

从五力竞争模型角度分析,由于面板行业处于持续发展阶段,行业整体素质参差不齐,多数企业集中于中低端产品,现有公司竞争激烈;面板产业链上游原材料领域核心技术储备不足,依赖进口,对上游原材料供应商的议价能力较弱;液晶面板行业的下游主要是电视、电脑、手机、车载显示器、数码影像市场等行业,议价能力整体一般,但少数生产高端产品的企业议价能力相比来说较高;由于面板行业市场需求持续增长,有突出贡献的公司毛利率保持在较高水准,对新进入者吸引力较大,但进入成本、门槛较高,综合来看行业潜在进入者的威胁一般;从替代品威胁来看,miniLED显示技术被认为是一种综合LCD与OLED优点的接近理想效果的显示技术,是现在流行的液晶显示技术的替代者,替代品威胁较强。

根据以上分析,对各方面的竞争情况做量化,5代表最大,0代表最小,面板行业的竞争情况如下图所示。

以上数据来源于前瞻产业研究院《中国面板产业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对面板行业的发展背景、产销情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来面板行业发展轨迹及实践经验,对面板行业未来的发展前途做...

在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。如有IPO业务合作需求请直接联系前瞻产业研究院IPO团队,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2023:中国男装行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国养老产业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国叉车制造业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2023:中国智能电表行业竞争格局及市场占有率(附市场集中度、企业竞争力等)

【行业深度】洞察2023:中国铜合金行业竞争格局及市场占有率(附市场集中度等)

【行业深度】洞察2022:中国港口行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)